相続した不動産を売却する際、多くの方が頭を悩ませるのが確定申告の問題です。特に、売却による利益が出た場合には、確定申告が必要となることが一般的です。

しかし、すべてのケースで確定申告が必要なわけではありません。実は、特定の条件を満たせば、確定申告が不要になる場合もあるのです。

この記事では、相続不動産売却時に確定申告が不要となるポイントについて解説します。確定申告を行うかどうか迷っている方や、節税を考えている方はぜひ参考にしてください。

|

相続不動産売却時の確定申告基礎知識

- 相続した不動産を売却した際の確定申告要否

- 不動産売却による利益と確定申告の関係

- 確定申告を避けるための不動産売却タイミング

- 相続の不動産売却後の確定申告手続き概要

- 必要書類と確定申告の流れ

相続した不動産を売却した際の確定申告要否

相続した不動産を売却した際に確定申告が必要かどうかは、売却で得た利益(譲渡所得)の有無によって決まります。具体的には、売却価格から不動産の取得費や売却にかかった費用を差し引いた金額が譲渡所得となります。この譲渡所得がプラスの場合、つまり利益が出た場合は確定申告が必要です。

一方で、譲渡所得がマイナス、つまり損失が出た場合は原則として確定申告は不要です。ただし、特例や控除を利用する場合は、譲渡所得がマイナスであっても確定申告が必要になることがあります。

また、相続した不動産の取得費が不明な場合は、売却価格の5%を概算取得費として計算することができます。これにより、譲渡所得を算出し、確定申告の要否を判断します。

確定申告を行う場合は、売却した年の翌年の3月15日までに税務署に提出する必要があります。不動産売却に伴う確定申告は複雑な場合もあるため、不明点があれば税理士などの専門家に相談することをお勧めします。

参考:国税庁-確定申告特集

不動産売却による利益と確定申告の関係

不動産売却による利益と確定申告の関係は、売却で生じた利益が譲渡所得として課税されるかどうかに基づきます。

具体的には、売却した不動産の価格から、その不動産の取得費や売却にかかった費用を差し引いた金額が譲渡所得となります。

この譲渡所得がプラスの場合、つまり利益が出た場合は、その利益に対して所得税が課せられ、確定申告が必要になります。

譲渡所得税の税率は、不動産の所有期間によって異なります。所有期間が5年以下の短期譲渡所得の場合は高い税率が適用され、5年を超える長期譲渡所得の場合は低い税率が適用されます。また、特定の条件を満たす場合、最大3000万円の特別控除が適用されることもあります。

確定申告は、売却した年の翌年の2月16日から3月15日までに行う必要があります。不動産売却による利益がある場合は、適切な書類を準備し、期限内に確定申告を行うことが重要です。確定申告を怠ると、無申告加算税や延滞税が課される可能性があるため注意が必要です。

確定申告を避けるための不動産売却タイミング

確定申告を避けるための不動産売却タイミングは、売却による利益が発生しないように計画することが重要です。具体的には、不動産の取得費や売却にかかった費用を考慮した上で、売却価格を設定することがポイントとなります。

例えば、不動産の取得費が高く、売却にかかる費用も多い場合は、それらを上回る売却価格でなければ利益が発生しないため、確定申告が不要となります。

また、所有期間が5年を超える長期譲渡所得の場合は税率が低くなるため、利益が出ても税負担が軽減されます。さらに、居住用の不動産を売却する場合は、特定の条件を満たせば3000万円の特別控除が適用されることもあり、これによって確定申告が不要になるケースもあります。

重要なのは、事前に売却に関連する費用や税制の特例を理解し、売却計画を慎重に立てることです。また、不確実な要素が多い場合は、税理士などの専門家に相談することも有効な手段となります。

確定申告を避けたい場合は、これらのポイントを考慮した上で、適切なタイミングで不動産を売却することが重要です。

相続の不動産売却後の確定申告手続き概要

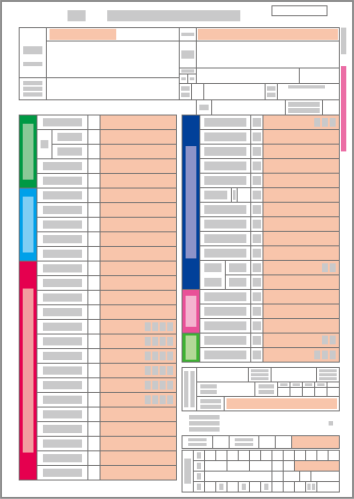

相続した不動産を売却した後の確定申告手続きは、売却によって生じた利益(譲渡所得)がある場合に必要となります。手続きの概要は以下の通りです。

- 必要書類の準備: 売買契約書、取得費を証明する書類(購入時の契約書や領収書など)、譲渡費用の領収書、不動産の登記事項証明書などを用意します。

- 譲渡所得の計算: 売却価格から取得費と譲渡費用を差し引いて譲渡所得を算出します。取得費が不明な場合は、売却価格の5%を概算取得費として使用することができます。

- 確定申告書の作成: 国税庁のウェブサイトからダウンロードできる確定申告書Bと譲渡所得の内訳書を使用して、申告書を作成します。

- 申告書の提出: 作成した確定申告書を、住所地を管轄する税務署に提出します。提出は郵送または持参、さらにe-Tax(電子申告)によるオンライン提出も可能です。

- 納税: 譲渡所得に対する所得税と住民税が課税されます。納税額は確定申告書の提出後に通知される納税通知書に基づいて納付します。

確定申告の期限は、売却した年の翌年の2月16日から3月15日までです。期限内に申告と納税を完了させることが重要です。また、特例や控除を適用する場合は、それぞれの要件を満たしていることを確認し、必要な書類を添付する必要があります。

不明な点がある場合は、税理士などの専門家に相談することをお勧めします。

必要書類と確定申告の流れ

相続不動産の売却に伴う確定申告には、以下のような流れと必要書類があります。

- 書類の準備:

- 売買契約書のコピー: 売却価格や契約日などの情報が記載されています。

- 取得費証明書類: 購入時の契約書や領収書など、取得費を証明できる書類です。

- 譲渡費用の領収書: 仲介手数料や広告費など、売却にかかった費用の領収書です。

- 不動産の登記事項証明書: 不動産の所有権移転が記録されている公的書類です。

- 譲渡所得の計算: 譲渡所得は、売却価格から取得費と譲渡費用を差し引いた金額です。この計算結果がプラスであれば確定申告が必要となります。

- 確定申告書の作成: 国税庁のウェブサイトから確定申告書B(所得税)と譲渡所得の内訳書をダウンロードし、必要事項を記入します。

- 申告書の提出: 作成した確定申告書を管轄の税務署に提出します。提出は郵送、持参、またはe-Tax(電子申告)による方法があります。

- 納税: 譲渡所得に対する所得税と住民税が課税されます。税額は申告書の提出後に通知され、指定された期日までに納付します。

確定申告の期限は、売却した年の翌年の3月15日までです。期限を過ぎると、延滞税が発生する可能性があるため、注意が必要です。また、特例や控除を適用する場合は、それぞれの要件に合わせた書類の準備が必要になります。不明な点は税務署や税理士に相談しましょう。

相続不動産売却における税金と節税対策

- 相続不動産の売却で発生する税金の種類

- 税金計算方法と確定申告が不要なケース

- 特例や控除を活用した節税対策

- 不動産売却に関連する他の税金について

- 確定申告の注意点と避けるべきミス

相続不動産の売却で発生する税金の種類

相続不動産の売却に関連する税金には、主に以下の種類があります。

- 譲渡所得税: 売却によって利益が発生した場合、その利益に対して課税される税金です。利益は売却価格から取得費と譲渡費用を差し引いた金額で計算されます。

- 住民税: 譲渡所得税と同様に、売却による利益に対して課税されます。所得税とは別に、居住地の自治体に納付する必要があります。

- 登録免許税: 不動産の所有権移転登記を行う際に必要な税金です。売却により所有者が変わるため、この税金が発生します。

- 印紙税: 不動産売買契約書に貼付する印紙にかかる税金です。契約書の金額に応じて印紙税の額が決まります。

- 復興特別所得税: 東日本大震災の復興を支援するために、所得税および住民税に上乗せされる税金です。譲渡所得税にもこの税金が適用されます。

相続不動産の売却に伴う税金は、売却価格や取得費、所有期間などによって異なります。特に譲渡所得税については、所有期間が5年以下の短期譲渡所得と5年超の長期譲渡所得で税率が異なるため、注意が必要です。

また、特例や控除の適用により税負担を軽減できる場合もあるため、事前に確認しておくと良いでしょう。

税金計算方法と確定申告が不要なケース

不動産売却に伴う税金の計算方法は、主に譲渡所得税に関連します。譲渡所得税は、以下の式で計算されます。

譲渡所得税 = (売却価格 – 取得費 – 譲渡費用) × 税率

ここで、売却価格は不動産を売却した際に得られる金額、取得費は不動産を購入した際の金額(または相続した際の評価額)、譲渡費用は売却にかかった費用(例:仲介手数料)を指します。

税率は、所有期間が5年以下の場合は短期譲渡所得税率(30%)、5年超の場合は長期譲渡所得税率(15%)が適用されます。

確定申告が不要なケースとしては、以下のような状況が挙げられます。

- 譲渡所得がない場合: 売却価格が取得費と譲渡費用を下回る場合、譲渡所得が発生しないため確定申告は不要です。

- 特例の適用: 例えば、居住用財産を譲渡した場合の3,000万円の特別控除や、小規模宅地等の特例が適用され、譲渡所得が非課税となる場合は確定申告が不要になることがあります。

- 確定申告の必要がない金額以下の場合: 譲渡所得が一定の金額以下(例:20万円以下)であれば、確定申告の必要がありません。

それぞれのケースには細かな条件がありますので、事前に専門家のアドバイスを受けることをおすすめします。また、確定申告が不要であっても、税務調査などの際に証明するための書類は保管しておくと安心です。

特例や控除を活用した節税対策

不動産売却時には、特例や控除を活用することで節税対策が可能です。以下は、その中でも特に有効な節税対策の一例です。

- 居住用財産の特別控除: 自宅などの居住用財産を売却した場合、3,000万円までの特別控除が適用される場合があります。この控除を利用することで、譲渡所得が大幅に減少し、税負担が軽減されます。

- 小規模宅地等の特例: 相続した土地や建物を売却する際には、小規模宅地等の特例が適用されることがあります。これにより、土地の評価額が最大80%減額され、譲渡所得税の負担が軽減されます。

- 長期所有の軽減税率: 不動産を5年超保有している場合、長期譲渡所得税率が適用され、税率が15%に軽減されます。さらに、10年超の所有期間であれば、特別な軽減税率が適用され、税負担がさらに軽減される可能性があります。

これらの特例や控除を活用するためには、適用条件を満たす必要があります。

また、特例の適用には確定申告が必要となるため、事前に専門家に相談し、適切な手続きを行うことが重要です。

節税対策を行う際には、将来の税務調査に備えて、関連する書類を適切に保管しておくことも忘れずに行いましょう。

不動産売却に関連する他の税金について

不動産売却には、譲渡所得税以外にもいくつかの税金が関連してきます。以下にその主な税金を紹介します。

- 登録免許税: 不動産の所有権移転登記には登録免許税が必要です。この税金は、不動産の価格に応じて計算され、売買契約が成立した後に支払われます。

- 印紙税: 不動産売買契約書には印紙税が課されます。契約書に貼る印紙の額は、契約金額によって異なります。

- 固定資産税・都市計画税: 不動産売却時には、売却年度の固定資産税と都市計画税が日割りで計算され、売主と買主で按分されます。

- 相続税・贈与税: 相続や贈与によって不動産を取得した場合、その価値に応じて相続税や贈与税が課される可能性があります。特に、相続不動産を売却する際には、相続税の申告や納税が関係してくることがあります。

これらの税金は、不動産売却の際に重要な費用となるため、事前にしっかりと確認し、計画的に対処することが大切です。また、税金の計算や申告には専門的な知識が必要な場合もあるため、不明点があれば税理士や不動産専門家に相談することをお勧めします。

確定申告の注意点と避けるべきミス

確定申告を行う際には、いくつかの注意点と避けるべきミスがあります。以下にその主なポイントを挙げていきます。

- 期限厳守: 確定申告には期限があります。期限を過ぎてしまうと、無申告加算税や延滞税が課される可能性があるので、期限内に申告しましょう。

- 正確な情報: 申告書に記入する情報は正確である必要があります。誤った情報を提出すると、修正申告や追徴税の対象となることがあります。

- 必要書類の準備: 確定申告には様々な書類が必要です。事前に必要な書類を確認し、準備しておきましょう。

- 控除の活用: 各種控除を適切に活用することで、税金を節約できる場合があります。自分が利用できる控除をしっかり確認しましょう。

- 複雑なケースは専門家に相談: 不動産売却や相続など、複雑なケースでは専門家に相談することが賢明です。税理士や不動産専門家に相談することで、適切なアドバイスを受けることができます。

- e-Taxの活用: 電子申告システムe-Taxを利用すると、手続きが簡単で、申告書の提出もスムーズに行えます。また、e-Taxで申告すると、納税額が自動計算され、納付書の発行も可能です。

これらのポイントに注意し、ミスを避けながら確定申告を行いましょう。不明な点があれば、税務署や専門家に相談することが大切です。

不動産一括査定サービスの活用

相続不動産売却時の確定申告不要のポイントを理解することは重要です。イエウールのような不動産一括査定サービスを利用することで、複数の不動産会社から査定を受けることができ、適正な価格での売却が可能になります。詳しくはイエウールの使い方ガイドをご覧ください。

相続不動産売却時の確定申告不要ケースのまとめ

記事のポイントをまとめます。

- 相続した不動産を売却した際に確定申告が必要かは、売却で得た利益の有無によって決まる

- 譲渡所得がプラスの場合、つまり利益が出た場合は確定申告が必要

- 譲渡所得がマイナス、つまり損失が出た場合は原則として確定申告は不要

- 特例や控除を利用する場合は、譲渡所得がマイナスであっても確定申告が必要になることがある

- 不動産の取得費が不明な場合は、売却価格の5%を概算取得費として計算することができる

- 確定申告を避けるための不動産売却タイミングは、売却による利益が発生しないように計画することが重要

- 不動産の取得費や売却にかかった費用を考慮した上で、売却価格を設定することがポイント

- 確定申告が不要なケースとしては、譲渡所得がない場合や特例の適用がある場合などがある

- 確定申告が不要であっても、税務調査などの際に証明するための書類は保管しておくと安心

- 特例や控除を活用するためには、適用条件を満たす必要があり、確定申告が必要となる場合もある

コメント